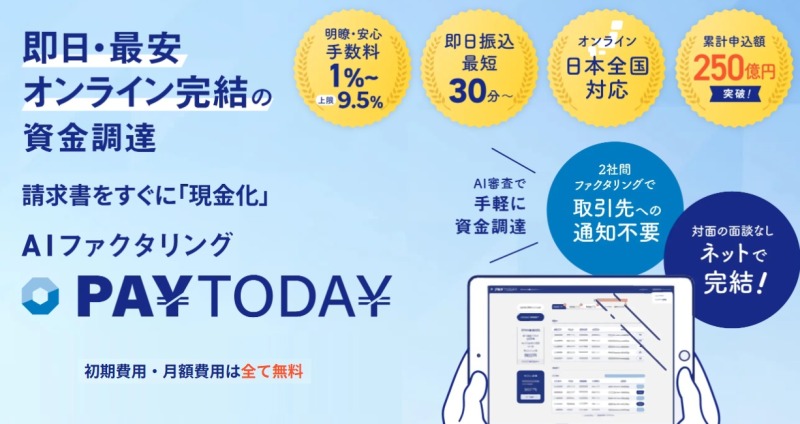

資金繰りに悩む中小企業や個人事業主の間で注目を集めているのが、AIを活用した即日資金調達サービス「ペイトゥデイ(paytoday)」です。従来のファクタリングでは「審査が遅い」「手数料が高い」「必要書類が多い」といった課題がありましたが、ペイトゥデイはAIによるスピード審査と最大9.5%の手数料上限を打ち出し、業界でも珍しい透明性を掲げています。

口コミを調べると「申し込みから30分で振込された」「他社より手数料が安かった」という声がある一方で、「審査に落ちた」「書類の準備が大変だった」といった意見も見られます。この記事では、ペイトゥデイ(paytoday)の口コミや評判をもとに、サービスの特徴や注意点、申込の流れを分かりやすく解説します。

「ファクタリングって融資と何が違うの?」「本当に即日入金できるの?」と疑問に思っている方は、そのまま読み進めてみてください。

ペイトゥデイ(paytoday)とは?口コミから見る注目ポイント

ペイトゥデイ(paytoday)は、中小企業や個人事業主向けに提供されているAIファクタリングサービスです。一般的なファクタリングは「売掛債権を買い取ってもらい、将来の入金を前倒しで資金化する仕組み」を指します。つまり「借り入れ」ではなく、「請求書の売却」という形で資金を得られるのが大きな特徴です。

従来のファクタリングでは、審査に時間がかかることや、手数料が不透明で思ったよりコストが高くつくという不満の声が多く見られました。こうした課題を解消するために登場したのが、AIによる自動審査を導入したペイトゥデイです。

ペイトゥデイの基本的な特徴

- AIによるスピード審査で最短30分の入金を実現

- 手数料は最大9.5%までと明確に上限を提示

- 全国対応&来店不要でオンライン完結

- 二社間ファクタリングで取引先に知られずに資金化可能

口コミを調べると、次のような声が多く寄せられています。

- 「本当に30分ほどで入金されて助かった」

- 「手数料が明確で安心できた」

- 「銀行融資を待つ余裕がなかったので利用して正解だった」

一方で、「必要書類の準備に手間がかかった」「審査に落ちてしまった」といった声もあり、すべての申込者が利用できるわけではない点には注意が必要です。

このように、口コミを踏まえて見ても「スピードと透明性」を強みにした資金調達サービスであることがわかります。資金繰りに悩む企業にとって、即日で現金が入るという安心感は非常に大きな魅力といえるでしょう。

ペイトゥデイ(paytoday)の口コミ・評判まとめ

実際にペイトゥデイを利用した経営者や事業主の口コミを調べてみると、サービスの強みと注意点が浮かび上がってきます。ここではネット上や掲示板、利用者レビューをもとに代表的な声をまとめました。

良い口コミ・評判

- 「最短30分で入金されたのは本当に驚いた。銀行融資では到底間に合わなかったので助かった」

- 「手数料が最大9.5%と明確に上限が決まっているので、余計なコストがかからず安心できた」

- 「オンラインで完結するので、地方からでも気軽に利用できた。来店不要はありがたい」

- 「取引先に知られない二社間ファクタリングなので、資金調達を周囲に知られずに済んだ」

特に多いのがスピードと透明性に関する評価です。資金繰りに困っているときに即日で現金化できることは、大きな安心感につながっています。

悪い口コミ・評判

- 「必要書類が揃っていなかったせいか、審査に落ちてしまった」

- 「すぐに入金してもらえたけど、手数料はやはりゼロではない。緊急時以外には使いにくいかもしれない」

- 「利用を断られるケースもあるようなので、誰でも通るわけではないと感じた」

悪い口コミからは、審査落ちリスクや必要書類の準備負担がネックになっていることが分かります。特に「売掛先の信頼性」が審査で重視されるため、申込者自身の信用だけではカバーできない場合がある点には注意が必要です。

口コミから見えるまとめ

- スピード・利便性・手数料の透明性は高評価

- 審査落ち・必要書類の準備が課題

- 総合的には「即日で資金が必要な経営者」にとって有力な選択肢

\AI審査で最短30分!即日入金可能/

審査の流れと必要書類|口コミでよくある不安を解説

ペイトゥデイ(paytoday)は「AI審査で最短30分」とスピードを強調していますが、実際の流れや必要書類について不安を感じる声も少なくありません。ここでは口コミでよく見られる疑問点をもとに、申込から入金までのプロセスを整理します。

審査の流れ

- 公式サイトから申し込み

フォームに基本情報(会社名・担当者名・連絡先・売掛債権の内容など)を入力します。 - AIによるスピード審査

入力データと提出書類をもとに、自動的に与信チェックを実施します。 - 審査結果の連絡

早ければ30分以内に可否が判明し、承認されれば振込手続きへ進みます。 - 入金完了

最短で当日中に資金を受け取れます。

口コミでも「午前中に申し込んで午後には入金された」という声があり、急ぎの資金調達には大きなメリットとなっています。

必要書類

口コミや公式情報から確認できる主な必要書類は以下の通りです。

- 請求書(売掛債権の存在を証明するもの)

- 通帳コピー(直近の入出金状況)

- 本人確認書類(運転免許証など)

- 会社の基本情報(登記簿謄本や法人番号が分かる書類)

※取引先や状況によって追加の書類を求められるケースもあります。

よくある不安と口コミの声

- 「必要書類を揃えるのに手間がかかった」

- 「審査に落ちてしまったが理由が分からなかった」

- 「売掛先の信用が重視されるので、自社の信用度だけではカバーできない」

特に「審査落ち」に関しては、承認率が100%ではない点に注意が必要で、必ずしも全員が利用できるわけではありません。

ペイトゥデイの強み|他社ファクタリングとの違い

ファクタリングサービスは近年増えており、「どこを選べばよいのか分からない」という声も多く聞かれます。口コミをもとに他社との違いを整理すると、ペイトゥデイ(paytoday)が選ばれる理由が明確になります。

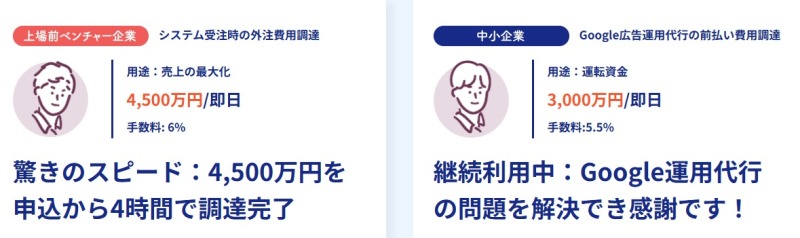

強み1:AI審査で最短30分入金

従来のファクタリングでは審査に1日〜数日かかることが多く、「急ぎで資金が必要」という場面では間に合わないケースもありました。

ペイトゥデイはAIを活用した自動審査により、最短30分での入金を実現。口コミでも「午前に申込んでその日の午後には資金が入った」という声があり、スピード感は大きな安心材料となっています。

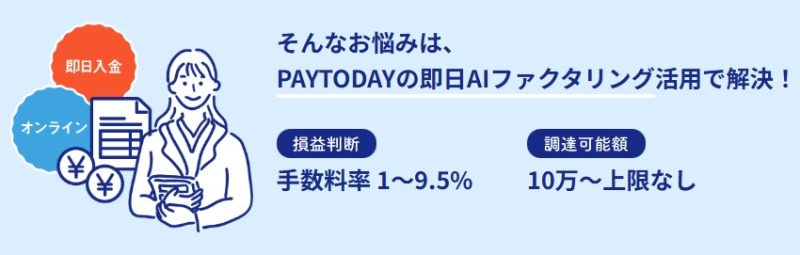

強み2:手数料の上限が明確

多くのファクタリング会社は「手数料◯%〜」と下限だけを表示していることが多く、実際に契約すると予想以上に高い手数料を請求されるケースもあります。

ペイトゥデイは最大でも9.5%という上限を明確に提示しており、不透明な追加費用もありません。口コミでも「他社よりも手数料が安く済んだ」という声が目立ちます。

強み3:全国対応&オンライン完結

通常のファクタリングでは、契約のために来店や面談が必要な場合があります。地方企業にとっては大きな負担でした。

ペイトゥデイは申込みから契約までオンラインで完結できるため、北海道から九州まで全国の事業者が利用可能。地方の経営者からも「来店不要で助かった」という口コミが寄せられています。

強み4:取引先に知られず資金化可能

ファクタリングには「三社間」と「二社間」があります。三社間では取引先への通知が必要となるため、資金繰りの事情が相手に伝わってしまうデメリットがあります。

ペイトゥデイは二社間ファクタリングを採用しており、取引先に知られることなく資金を確保できます。口コミでも「周囲に知られずに使えた」という安心感が評価されています。

\午前申込み→午後入金の事例も続出/

ペイトゥデイはどんな人におすすめ?口コミから分かる対象者

口コミや評判を分析すると、ペイトゥデイ(paytoday)は特に以下のような経営者や事業主に向いていることが分かります。

こんな人におすすめ

- 急ぎで資金が必要な中小企業の経営者

→ 「午前に申込んで午後には振り込まれた」という口コミがあるように、即日入金を希望する層には最適です。 - 銀行融資を待つ余裕がない人

→ 銀行融資は審査に数週間かかる場合もあります。ペイトゥデイならAI審査で最短30分なので、時間を節約できます。 - 取引先に知られずに資金調達したい人

→ 二社間ファクタリングなので、取引先に通知されることがなく、外部に資金繰りの状況を知られずに済みます。 - 地方で事業を営む経営者

→ 来店不要でオンライン完結のため、北海道や九州といった地方でも利用可能です。口コミでも「地方からでも利用できた」との声が見られます。 - コンプライアンスを重視する人

→ 違法とされる給与ファクタリングとは異なり、請求書を正規に買い取るサービスとして、法令遵守を徹底した健全な運営体制に安心感があります。

おすすめできないケース

口コミを踏まえると、以下のケースでは利用が難しい可能性があります。

- 提出すべき必要書類が揃わない場合

- 売掛先の信用が低い場合

- 「手数料ゼロ」を期待している場合

このように、ペイトゥデイは「本当に資金が必要な状況」にいる経営者にこそ力を発揮するサービスです。

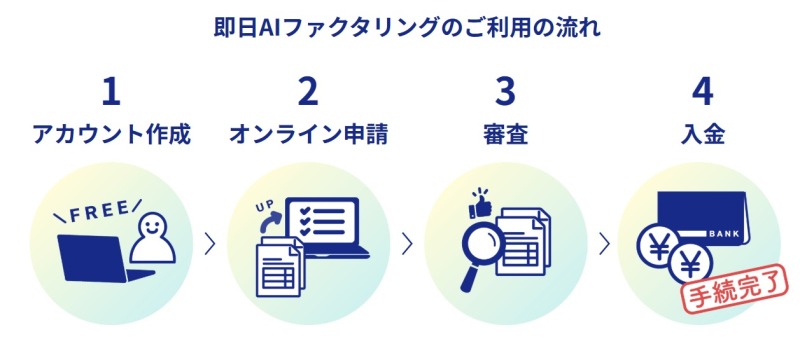

ペイトゥデイ(paytoday)の申し込み方法|4ステップで完了

ペイトゥデイの利用は、すべてオンラインで完結できます。来店の必要はなく、スマホやパソコンから簡単に申し込めるのが特徴です。実際の流れは以下の4ステップで進みます。

1. アカウント作成

まずは公式サイトで無料アカウントを作成します。もちろん費用はかかりません。

2. オンライン申請

必要書類をオンライン上でアップロードします。提出が必要なのは以下のような書類です。

- 代表者様の本人確認書類

- 売却する対象の請求書

- 直近6か月以上の入出金明細

- 昨年度の決算書

3. AIによる審査

提出情報をもとに、ペイトゥデイ独自のAI審査システムで買い取り可否を判断します。

- 最短15分で結果が出るケースあり

- 遅くても24時間以内にメールで通知

口コミでも「思ったより早かった」「すぐに連絡が来た」という声が多く、スピード感は高く評価されています。

4. 入金

契約が完了すると、指定口座に買い取り金額が振り込まれます。最短で即日入金が可能ですが、申込時間によっては翌営業日になる場合もあります。

ペイトゥデイの申込はわずか4ステップで完結し、すべてオンラインで完結できます。アカウント作成から入金まで最短当日に完了するため、「急ぎで資金が必要」という方にとっては非常に頼もしいサービスです。

\全国どこでもスマホだけで申込完了/

口コミから見えたペイトゥデイ(paytoday)の実力

ここまでペイトゥデイ(paytoday)の口コミや評判、特徴、審査の流れについて解説してきました。総合的に見ると、このサービスは「スピードと透明性」において非常に優れたファクタリングサービスであることが分かります。

良い点

- AI審査で最短30分入金という圧倒的なスピード

- 手数料の上限9.5%を明示する透明性

- 全国対応&来店不要でスマホから完結

- 二社間ファクタリングで取引先に知られずに資金調達可能

注意点

- 承認率は100%ではなく、落ちる場合もある

- 書類の準備は必須で手間がかかることもある

- 手数料ゼロではなく、短期的な資金繰り向け

これらを踏まえると、ペイトゥデイは「今すぐ資金が必要」「銀行融資では間に合わない」「取引先に知られずに調達したい」と考える中小企業経営者にとって非常に有効な選択肢です。

口コミでも「助かった」「スピード感が違う」という声が目立ち、即効性を求める経営者に強く支持されています。もちろんデメリットは存在しますが、それを理解したうえで活用すれば、大きな武器になることは間違いありません。

\来店不要!すべてオンラインで手続き可能/