資金繰りが厳しいとき、「すぐに現金が必要なのに銀行融資が間に合わない」「売掛金の入金サイトが長くて毎月の支払いが不安」といった悩みを抱える中小企業や個人事業主の方は少なくありません。特に建設業や運送業、IT業界などは、取引先からの入金が遅れがちで、せっかく新しい仕事の話があっても、手元資金が足りずにチャンスを逃してしまうケースも多いのが現実です。

こうした状況のなかで、「スリーエスのファクタリングは実際どうなのか」「手数料は本当に安いのか」「審査は厳しくないのか」といった疑問から、スリーエス ファクタリング 口コミや評判を調べてこの記事にたどり着いた方もいらっしゃると思います。

スリーエスは、最短2時間での入金をうたうスピード感と、手数料2~19%という業界でも比較的抑えめの水準、そしてオンライン完結で全国から申し込める利便性を備えたファクタリング会社です。一方で、本当に即日で資金調達できるのか、どのような人に向いているサービスなのか、デメリットや注意点も含めて知っておきたいところです。

この記事では、スリーエスのサービス概要に加え、実際の口コミ・評判、どのような資金繰りの悩みに最適なのか、一般的なファクタリングとの比較、よくある質問、申し込み方法まで順番に解説します。スリーエスを利用すべきかどうか判断したい方は、ぜひ参考にしてください。![]()

スリーエス ファクタリングとは?サービス概要と強み

スリーエス(株式会社スリーエス)が提供するファクタリングサービスは、売掛金を早期に現金化し、急な支払いにも対応できる“スピード特化型”の資金調達サービスです。

銀行融資のように審査や手続きに時間を取られず、オンライン完結で申し込める点が大きな特徴です。

スリーエスの特徴(ポイントまとめ)

- 最短2時間で入金可能

急な支払い・仕入れにも対応できるスピード - 手数料は2〜19%と業界でも比較的低水準

資金調達コストを抑えながら利用できる - 面談不要・事務手数料不要・債権譲渡登記不要(※条件による)

余計な手間がかからず、最短ルートで資金化 - 全国どこでもオンライン完結

地方企業・個人事業主でも公平に利用可能 - 2社間/3社間のどちらにも対応

取引先に知られたくないケースにも柔軟対応

スピードに強い理由

スリーエスは審査書類が必要最低限に抑えられており、

“審査 → 契約 → 入金” の流れがシンプルに設計されています。

一般的なファクタリングでは翌日入金が多いなか、

スリーエスでは審査後最短2時間での入金が可能。

「今日中に資金が必要」という場面でも利用しやすいのが大きな強みです。

忙しい事業者でも使いやすい仕組み

- 来店不要

- Web契約で完了

- 必要書類のみUPして進められる

- 電話・メール・LINEでの相談も対応

移動時間や面談の手間がないため、本業に集中しながら資金繰りを進められる環境が整っています。

スリーエスはどんな人に向いている?

- すぐに資金が必要で、当日中の入金を希望している

- 銀行融資が間に合わない、または審査が通らない

- 売掛金の入金サイトが長く、毎月の支払いに不安がある

- 仕入れ・外注費・人件費の支払いで資金が足りない

- 来店や複雑な手続きは避けたい

こういった状況の事業者にとって、スリーエスは スピードとコストを両立できる選択肢 です。

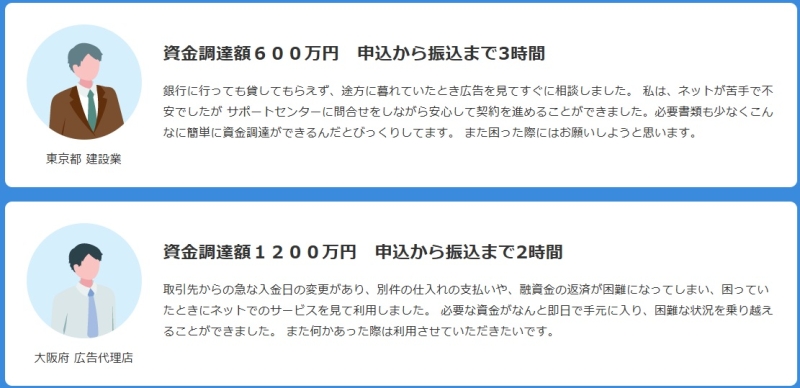

スリーエス ファクタリングの口コミ・評判まとめ

スリーエスの評判を調べていくと、「スピードの早さ」「対応の丁寧さ」「オンライン完結の便利さ」など、利用者が感じた“リアルな声”がいくつも見つかります。

一方で、手数料の幅や審査の難易度について気になる声もあり、

メリット・デメリットの両面を知ることで、より正確な判断ができるようになります。

ここでは、口コミを 良い口コミ/悪い口コミ に分けてわかりやすく紹介します。

良い口コミ(ポジティブな評価)

- 最短2時間の入金スピードが本当に助かった

「入金が遅れて支払いが間に合わない状況だったが、当日中に振り込んでくれた」

「審査から入金までが想像以上に早かった」

→ “急ぎの資金ニーズに強い”という声が多数。 - 対応が丁寧で不安が解消された

「電話での説明が分かりやすくて安心した」

「相談ベースでも丁寧に聞いてくれた」

→ 初めてファクタリングを利用する人でも安心しやすい。 - オンラインで完結して便利だった

「面談のために外出する必要がなく、仕事の合間に申しませた」

「書類の送付もデータでできるので早い」

→ 地方の利用者や時間が取れない事業者に高評価。 - 手数料が他社より低かった

「手数料が思ったより安く済んだ」

「他社見積もりよりも低かった」

→ 手数料2〜19%の幅が利用者にマッチしているケースも多い。

気になる口コミ(ネガティブな評価)

- 手数料の幅が広いのが少し不安

「2〜19%と幅があるので、実際の金額は審査次第」

→ 売掛金の内容・企業状況により変動する点は理解が必要。 - 必要書類が揃っていないと時間がかかる場合がある

「書類の準備で結局当日中に間に合わなかった」

→ 早い入金を希望する場合は準備のスピードが重要。 - 審査は柔軟と言われるが全員が通るわけではない

「他社よりは柔軟だが、売掛金の条件によっては通らない」

→ ブラック可の“融資”ではなく、“売掛金の審査”が前提。

口コミからわかる総評

- スピードの速さはかなり評価が高い

- オンライン完結で使いやすい点も強み

- 審査は柔軟だが、売掛金の質が重要

- 手数料はケースにより差があるため事前相談が必須

「初めてのファクタリングは不安…」という人でも、対応の丁寧さやスピード感を評価する声が多く、“想像より使いやすかった”という印象が強いサービスであることがわかります。

\ 最短2時間で資金確保できます /

スリーエスはどんな悩みに最適?(利用シーンの具体例)

スリーエスのファクタリングは、

「急ぎで現金が必要」「入金サイトが長くて支払いが間に合わない」

といった 資金繰りの“今すぐどうにかしたい”ニーズ に特に強いサービスです。

ここでは、実際にどんな悩みや状況で選ばれているのかを、

スマホでも読みやすい形でまとめて紹介します。

こんな悩みを抱える方に最適です

- 急な支払いが発生して手元資金が足りない

仕入れ、外注費、人件費、家賃、税金など、想定外の支払いが迫っている。 - 売掛金の入金サイトが長く、毎月の資金繰りに不安がある

建設業・運送業・IT業など、入金まで時間がかかる業種で資金が滞りがち。 - 銀行融資が間に合わない、または審査が通りにくい

融資手続きの時間や信用情報の面でスピード対応が難しい状況。 - 新規案件の受注に必要な資金が不足している

せっかくのチャンスがあるのに、前払いの経費や仕入れが払えない。 - 入金遅延が続いて経営が不安定になっている

取引先からの入金が遅れ、キャッシュフローが乱れてしまう。 - 来店・面談の時間がなく、オンラインで完結したい

外出の手間や時間が取れず、即日対応できる方法を探している。

スリーエスが“刺さる”場面(具体的な利用シーン例)

- 工事完了後の支払いが翌月末で、今月の材料費や外注費が払えない

- 運送会社で燃料費の支払いが迫っているのに売掛金の入金が間に合わない

- 新規取引のための人員確保や仕入れに資金を回したい

- フリーランス・個人事業主で、クライアントの支払いが長期化している

- 月末の支払いに間に合わず、今日中に資金調達が必要

こうした “今まさに困っている” 状況の人にとって、

最短2時間で入金できるスリーエスは大きな助けとなる サービスと言えます。

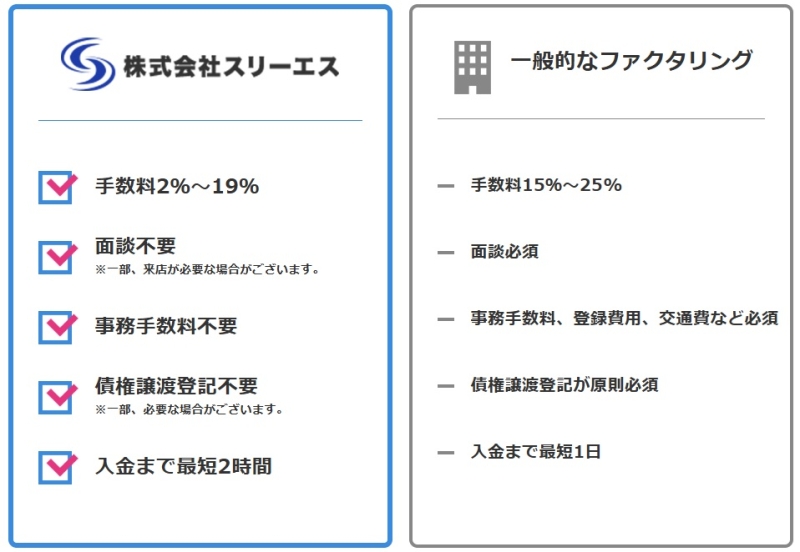

従来のファクタリングとの比較(即日・手数料・使いやすさの違い)

ファクタリング会社は数多くありますが、スリーエスは「スピード」「手数料」「使いやすさ」の3点で一般的なファクタリングと大きく異なります。

ここでは、初めて利用する方でも比較しやすいように、項目ごとにわかりやすく整理しました。

スリーエスと一般的なファクタリングの比較

- 入金スピード:圧倒的に早い(最短2時間)

一般的なファクタリング:当日〜翌日が多い

→ “今日中に必要”というシーンに強い。 - 手数料が比較的低い(2〜19%)

一般的には15〜25%のケースも多い

→ コストを抑えたい中小企業・個人事業主に有利。 - オンライン完結で来店不要

一般的なファクタリング:来店・面談が必要な場合あり

→ 忙しい事業者、地方の事業者でも使いやすい。 - 事務手数料・交通費・出張費などが不要

一般:別途費用発生のケースがある

→ 「手数料以外の追加費用」を気にせず使える。 - 債権譲渡登記が不要(※条件次第)

一般:登記が必須の会社も多い

→ 取引先に知られたくない場合に有利。 - 2社間/3社間のどちらにも対応

一般:3社間のみの会社も存在

→ 状況に応じて柔軟に選べる。 - 全国対応で平等に利用できる

一般:地域によって来店が必要、対応外エリアがある

→ 都心・地方を問わず同じ条件で利用可能。

比較からわかるスリーエスの強み

- スピード:最短2時間入金の即応性

- コスト:手数料が総じて低く使いやすい

- 利便性:オンライン完結で申し込みやすい

- 柔軟性:2社間・3社間どちらも選べる

つまり、急ぎの資金ニーズ × 手数料を抑えたい × 来店したくない

というユーザーにとって、スリーエスはかなり相性の良いサービスです。

\ スマホから数分で申請できます /

よくある質問(FAQ)

ファクタリングが初めての方は、「本当に通知は必要ないの?」「審査は厳しくない?」

といった不安や疑問を抱えやすいものです。

ここでは、スリーエスを検討している利用者から特に多い質問を中心に、

わかりやすくポイントをまとめました。

- 売掛先への通知・承諾は必要ですか?

2社間契約の場合は通知・承諾は不要です。

売掛先に知られずに利用できます。

3社間契約のみ通知・承諾が必要です。 - 入金までどれくらいかかりますか?

最短で申込から入金まで2時間です。

必要書類が揃っていれば、当日中の資金化も十分に可能です。 - 債権譲渡登記は必要ですか?

原則不要ですが、案件ごとに必要になるケースがあります。

ただし、融資審査などに不利になる場合は柔軟に対応してくれるため、

了承なしに登記が進むことはありません。 - 売掛先が倒産した場合はどうなりますか?

スリーエスはノンリコース契約(償還請求権なし)です。

売掛先が倒産しても、利用者が返済を求められることはありません。 - 銀行借入があっても利用できますか?

売掛金があれば利用可能です。

ファクタリングは借入ではないため、信用情報には影響しません。 - 審査に必要な書類は何ですか?

まずは通帳と請求書のみで簡易審査が可能です。

必要に応じて追加資料が求められる場合があります。

FAQを踏まえて

スリーエスは、「売掛先に知られたくない」「今日中に現金が必要」

といった、緊急性の高いニーズに特に強いサービスです。

スマホひとつで完結でき、必要書類も最小限。

初めてでも利用しやすい仕組みが整っているため、

資金繰りに不安があるタイミングで気軽に相談できるのも大きな魅力です。

スリーエス ファクタリングの申し込み方法(最短2時間で資金調達)

スリーエスの資金調達フローは、

「申し込み → 見積り → 契約・入金」 の3ステップだけ。

すべてオンラインで完結し、最短2時間で入金まで進められます。

申し込みの流れ(WordPress番号リスト形式)

- 申し込み(所要時間:約10分)

お客様情報と必要書類を登録します。

面談は不要で、スマホでも簡単に送信できます。

※状況によっては来店が必要な場合があります。 - お見積り(所要時間:約30分)

提出書類をもとに審査が行われます。

審査完了後、買取金額や手数料が提示されます。

内容に納得できれば次のステップへ進めます。 - ご契約・入金(所要時間:約1時間)

見積もりに問題がなければ契約を締結します。

契約締結後、指定口座へ振込が行われ、最短で当日中の資金調達が可能です。

ここがスリーエスの安心ポイント

スリーエスは、

「なるべく早く資金を確保したい」

「銀行よりもスムーズに進めたい」

という事業者の負担を減らすため、手続きを極力シンプルにしています。

書類送付から契約までオンラインで完結し、

担当者とのやりとりもテンポよく進むため、資金繰りが厳しいときでも時間を取られにくい仕組みです。

急な支払いが重なったり、新規案件の材料費をすぐに準備したいなど、

“今日中に動きたい場面” では特に心強い味方になってくれます。

\ オンライン完結ですぐ申し込み /

スリーエスの口コミ・評判を踏まえて

スリーエスのファクタリングは、

「今日中に資金が必要」「銀行融資が間に合わない」

といった切迫したシーンで頼りになるサービスです。

口コミを見ても、

- 最短2時間のスピード入金

- オンライン完結で使いやすい手続き

- 手数料が比較的安く、費用が明確

- 売掛先に知られずに利用できる2社間契約

といった点が高く評価されています。

また、建設業・運送業・IT業界など、売掛金の入金が遅れやすい業種との相性が良く、

「資金繰りの不安から解放された」という声も見られます。

ファクタリングは、会社にとって“攻めの資金確保”にもつながる手段です。

資金が確保できれば、

・新しい案件を断らずに受けられる

・仕入れや外注費の支払いに余裕が生まれる

・経営判断のスピードが上がる

など、事業の選択肢が大きく広がります。

「今の状況をどうにかしたい」「まずは話を聞いてみたい」

という段階でも、スリーエスなら相談しやすく、

最短当日に結果がわかる点も安心材料のひとつです。

資金繰りの課題を少しでも早く解消したい方は、一度チェックしてみてください。

\ 資金繰りに悩む方の強い味方です /