資金繰りに悩む中小企業や個人事業主にとって、「ファクタリング」は銀行融資とは違い、スピード感のある資金調達方法として注目されています。なかでも「えんナビ」は、最短1日で入金可能、赤字決算や税金滞納があっても利用できる柔軟さから、多くの経営者に利用されているサービスです。しかし一方で「えんナビは怪しい?」「審査は厳しい?」「実際に使った人の口コミはどうなの?」といった不安を持つ方も少なくありません。

この記事では、えんナビのファクタリングサービスについて、口コミや評判をもとに特徴やメリット・注意点を徹底解説します。さらに審査の流れや利用の手数料、他社との違いも分かりやすく紹介。読み終わる頃には「自分にとって利用すべきサービスなのか」がしっかり判断できる内容になっています。資金繰りに不安を抱える経営者の方は、ぜひ最後までチェックしてみてください。

えんナビとは?ファクタリングサービスの概要

「えんナビ」は、株式会社インターテックが運営するファクタリング専門サービスです。

ファクタリングとは、企業や個人事業主が保有している売掛金を専門会社に売却し、入金前に現金化できる仕組みのこと。銀行融資とは異なり、返済義務が発生しないため、資金繰りの手段として注目されています。

えんナビの大きな特徴は、最短1日で入金可能というスピード感です。急な支払いに追われる中小企業や個人事業主にとって、「すぐに資金が手元に入る」安心感は非常に大きなメリットです。

えんナビの主な特徴

- 赤字決算でも利用可能

- 税金滞納があってもOK

- 担保や保証人が不要

といった柔軟な審査体制を取っています。これにより、従来の金融機関の審査では資金調達が難しかった方でも利用できる可能性があります。

また、えんナビの契約は秘密厳守の2社間ファクタリングに対応しているため、取引先や社員、家族に知られることなく資金調達できるのも安心ポイントです。経営者にとって「外部に知られない資金繰りの手段」であることは大きな魅力です。

対応可能な金額も50万円から5,000万円までと幅広く、個人事業主の小規模な利用から、中小企業の大口取引まで対応できる柔軟性を持っています。

えんナビ ファクタリングの口コミと評判

実際にサービスを利用する前に、多くの方が気になるのが「本当に信頼できるのか」という点です。特にファクタリングは資金繰りに直結するため、利用者の声や口コミは大切な判断材料になります。

ここでは、えんナビの口コミや評判を良いものと悪いものに分けて見ていきましょう。

良い口コミ・高評価の声

- 「入金までがとても早くて助かった」

最短1日で資金化できるスピード感は、多くの利用者が評価しています。急な支払いが必要になったときにも対応できたという声が目立ちます。 - 「審査が柔軟で通りやすい」

他社で断られた人が、えんナビでは審査に通ったケースもあります。赤字決算や税金滞納といった状況でも利用できる点は、利用者にとって大きな安心材料です。 - 「秘密厳守で安心できた」

2社間契約によって取引先に知られずに資金調達できることも好評です。経営上の事情を外部に知られずに済むのは、経営者にとって大きなメリットです。

悪い口コミ・注意点

- 「手数料が思ったより高かった」

即日入金という利便性と引き換えに、手数料は銀行融資に比べて高めという意見があります。ただし、これはファクタリング業界全体に共通する特徴でもあります。 - 「大口の取引では条件が厳しかった」

数千万円単位の大口資金調達では、審査が慎重になりやすいという声もあります。そのため、大規模な資金調達を考えている場合には、事前に相談して条件を確認することが重要です。

総合的に見ると、口コミでは「スピード対応」「柔軟な審査」「秘密厳守」といった点が高く評価されており、利用者満足度は比較的高めといえます。一方で、「手数料が高め」という声は少なからず存在するため、この点を理解したうえで利用を検討することが大切です。

\ 最短1日で入金完了!/

えんナビの審査は厳しい?利用条件と基準

ファクタリングを利用するにあたって、最も気になるのが「審査のハードル」です。銀行融資とは違い、ファクタリングは売掛債権を買い取る仕組みのため、審査基準は比較的柔軟とされています。えんナビも例外ではなく、利用者に配慮した仕組みを取り入れています。

審査の基本条件

えんナビでファクタリングを利用するには、以下の条件を満たしている必要があります。

- 売掛金が存在すること(取引先に対して請求が立っている)

- 売掛先が法人または事業者であること

- 過去の取引実績や入金履歴が確認できること

この3点を満たしていれば、法人だけでなく個人事業主でも利用可能です。

赤字や税金滞納でも利用可能

えんナビが高く評価されている理由のひとつが、赤字決算や税金滞納があっても利用できる柔軟性です。

銀行融資では真っ先に審査で不利になる要素ですが、えんナビでは売掛金の回収可能性を重視するため、こうした状況でも資金調達が可能です。

必要書類について

審査時には以下の書類が必要になります。

- 売掛先に発行した 請求書や契約書

- 取引先からの入金実績がわかる 通帳のコピー

- 申込者本人の身分証明書(法人なら登記簿謄本など)

書類が揃っていれば、審査自体は非常にスムーズに進むのが特徴です。

審査スピード

一般的なファクタリング会社では審査に数日かかるケースもありますが、えんナビでは最短即日で結果が出ることも珍しくありません。資金繰りに追われる経営者にとって、このスピード感は大きな安心材料となります。

総じて言えるのは、えんナビの審査は「厳しい」というよりも利用者に寄り添った柔軟な判断をしてくれるということです。特に資金繰りに困っている中小企業や個人事業主にとって、利用しやすい環境が整っているといえるでしょう。

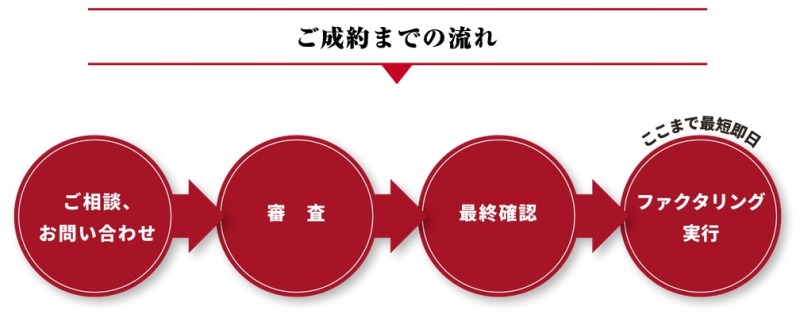

えんナビの申し込みから入金までの流れ

えんナビの申込みはとてもシンプルで、来店不要・オンライン完結が可能です。ここではご相談から入金まで最短1日完了する流れを、4つのステップに分けて紹介します。

申し込みはたった4ステップで完了

- ご相談・お問い合わせ

公式サイトの申込みフォーム、または電話で依頼できます。スマホからでも簡単に入力でき、数分で完了します。 - 審査

請求書や通帳コピーなど必要書類を提出。メールやLINEで送付可能なので手間がかかりません。担当者のヒアリングをもとに、買取の可否が判断されます。 - 最終確認

手数料や入金スケジュール、契約内容が提示されます。条件に納得できれば契約へ進み、合わなければキャンセルも可能です(キャンセル料は不要)。 - 契約・ファクタリング実行

本人確認を含む契約手続き後、入金が実行されます。案件によっては「午前中に申し込んで午後に入金」というスピード感も可能です。

申し込みの流れまとめ

- 来店不要でスマホから完結

- 書類はメールやLINEで提出できる

- 条件に納得できなければキャンセル料なしで辞退可能

- 契約後は最短即日で資金化可能

資金繰りに悩んでいる経営者にとって、短期間でスムーズに資金を得られる仕組みが整っているのは大きな魅力です。

\ たった4ステップで資金化! /

えんナビの手数料・費用と「怪しい」と言われる理由

ファクタリングを検討する際に、最も気になるのが「手数料」です。また、ネットで検索すると「えんナビ 怪しい」といった関連ワードも見かけます。ここでは、手数料の仕組みと「怪しい」と言われる背景を整理して解説します。

手数料の仕組み

えんナビでは、売掛金を早期に現金化する代わりに一定の手数料が発生します。これは銀行融資の利息とは異なり、「サービス利用料」として一度だけ発生する費用です。

- 2社間ファクタリング

→ 利用者とえんナビの直接契約。取引先に通知されない代わりに手数料はやや高め。 - 3社間ファクタリング

→ 利用者・えんナビ・取引先の三者間で契約。手数料は低めだが取引先に知られる。

相場はおおよそ数%~20%程度が目安とされます。契約内容や売掛金の金額によって変動するため、必ず見積もりで確認することが大切です。

他社と比べた際の特徴

- 最低利用額は50万円からと小口対応可能

- 上限は5,000万円までと幅広く対応

- 契約方式や利用条件によって柔軟に手数料を調整

このため「小規模から中規模まで幅広い事業者が利用できる」点は他社にない強みといえます。

「怪しい」と言われる理由

ネットで「えんナビ 怪しい」と検索される背景には、以下の要因があります。

- ファクタリング業界全体に「闇金融と似ているのでは?」という誤解がある

- 手数料が融資の金利に比べると高いため、利用者が「割高」と感じやすい

- 一部の悪質業者が存在することで、業界全体のイメージが悪くなっている

しかし、えんナビは株式会社インターテックが運営する正規のファクタリング会社であり、契約も法的に認められた仕組みに基づいて行われます。秘密厳守やキャンセル無料など利用者に配慮した仕組みが整っているため、怪しいサービスではありません。

ポイントまとめ

- 手数料は契約方式によって変動(2社間>3社間)

- 相場は数%~20%程度、条件により異なる

- 「怪しい」と言われるのは業界全体のイメージが原因で、えんナビ自体は安心して利用できる

えんナビを利用するメリットとデメリット

ファクタリングを利用する上で、えんナビには他社と比較して際立った強みがある一方で、理解しておくべき注意点もあります。ここでは、メリットとデメリットを整理して紹介します。

メリット

- 最短1日で入金可能

急な支払いが必要になった場合でも、午前中に申し込み午後に入金といったスピード対応が可能です。 - 柔軟な審査体制

赤字決算や税金滞納があっても利用できるため、従来の銀行融資で断られた事業者でも資金調達できる可能性があります。 - 担保・保証人が不要

契約にあたって資産を差し出す必要がなく、個人事業主でも安心して利用できます。 - 秘密厳守の2社間契約

取引先や従業員、家族に知られず資金調達できるため、経営上の事情を外部に知られる心配がありません。 - 幅広い対応金額

50万円から5,000万円まで幅広い案件に対応可能。小口から中規模の事業者まで使いやすい設計です。

デメリット

- 手数料は銀行融資より高め

即日入金できる分、数%~20%の手数料が発生するため、コスト面では銀行融資に劣ります。 - 大口案件は審査が慎重になる

数千万円規模の案件になると審査が厳格になり、条件によっては希望通りにならない場合があります。 - 融資ではなく売掛金の前倒し

あくまで売掛債権を現金化する仕組みなので、将来の売掛金がない場合は利用できません。

総合評価

えんナビは「スピード重視」「柔軟さ重視」の資金調達を求める中小企業や個人事業主にとって、非常に心強い選択肢です。一方で、銀行融資に比べてコストが高い点は理解した上で利用する必要があります。

\ 柔軟な審査で対応 /

えんナビはこんな人におすすめ

ここまで「えんナビ」の口コミや評判、サービスの特徴や手数料について解説してきました。結論として、えんナビは「スピード」と「柔軟さ」に強みを持つファクタリング会社といえます。

こんな人におすすめ

- 今すぐに資金が必要な経営者

急な支払いに対応しなければならない状況で、最短1日の入金は大きな助けになります。 - 赤字決算や税金滞納で銀行融資が受けられない人

融資を断られても、売掛金さえあれば資金調達できる可能性があります。 - 外部に知られず資金調達したい人

取引先や社員に知られたくない事情があっても、秘密厳守の契約方式なら安心です。

総合的な評価

えんナビは「銀行融資では時間がかかる」「他社で断られた」という状況にある事業者にとって、頼れる資金調達の手段といえます。もちろん手数料は発生しますが、即日入金のスピードと柔軟な審査は他にはない魅力です。

資金繰りに困っている経営者にとって、えんナビは心強いパートナーとなるでしょう。

\ 取引先に知られず資金調達/